Под управлением деньгами понимается весь спектр ваших действий по управлению риском и вознаграждением на каждой сделке, которую вы заключаете. Если вы полностью не понимаете значение управления деньгами, а также как фактически осуществлять методы управления деньгами, у вас есть очень слабые шансы стать последовательно прибыльным трейдером.

В данной статье хочется объяснять наиболее важные аспекты управления деньгами: соотношение риска/прибыли, определение размера позиций и выбор фиксированного риска против процентного риска. Итак, давайте начнем и мы постараемся помочь вам понять некоторые из наиболее критичных концепций для прибыльной торговли на рынке форекс.

Риск/вознаграждение

Соотношение вознаграждения и риска – это самый важный аспект в управлении вашими деньгами на рынках. Однако, многие трейдеры не понимают в полной мере, как использовать в своих интересах эффект этого соотношения. Любой трейдер стремится максимизировать свою прибыль и минимизировать риски. Это – базовый элемент становления последовательно прибыльным трейдером. Надлежащее понимание и применение соотношения вознаграждения/риска дают трейдеру практическую структуру, чтобы это сделать.

Многие трейдеры не используют преимущество соблюдения соотношения вознаграждения/риска, потому что у них не хватает терпения последовательно выполнить достаточно большую серию сделок, чтобы понять, какой эффект может фактически иметь правильное соотношение вознаграждения и риска.

Правильное соотношение вознаграждения к риску не означает простое вычисление риска и вознаграждения по сделке - это означает понимание, что, получив

прибыль 2-, 3-кратно превосходящую ваш риск во всех ваших выигрышных сделках, вы будете способны делать деньги на серии сделок, даже если несете потери в большинстве случаев. Когда мы комбинируем последовательное исполнение сделок с соотношением вознаграждения/риска 2:1 или больше и высоковероятностный торговый метод на основе подтвержденного рыночного преимущества, мы получим рецепт очень мощной стратегии торговли на рынке форекс.

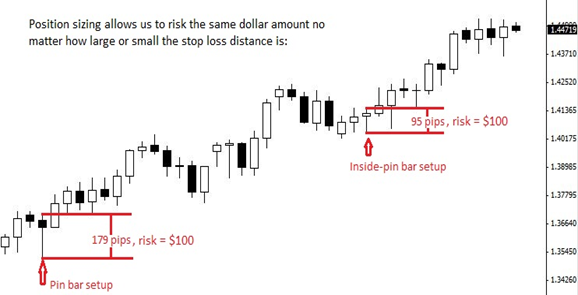

Давайте взглянем на 4-часовой график золота, чтобы посмотреть, как вычислить риск и вознаграждение на торговой установке «пин-бар». На диаграмме ниже мы видим, что был очевидный пин-бар, который сформировался от поддержки на восходящем рынке, что указывает на сильный сигнал покупки ценового действия. Затем, мы вычисляем риск: в данном случае наш стоп-ордер размещается сразу ниже минимума пин-бара, так что мы затем сможем вычислить, каким числом лотов мы сможем торговать при данном расстоянии до стоп-ордера. Предположим, что в данном примере мы готовы принять риск в 100$. Как мы видим, эта торговая установка имеет потенциальное вознаграждение втрое больше риска, т.е. 300$.

Диаграмма 1. Торговая установка.

Теперь, при вознаграждении, втрое превосходящем риск, сколько сделок мы можем потерять, скажем, из 25 сделок и все еще делать деньги? Ответ - 18 сделок

или в 72% случаев. Еще раз: мы можем понести потери в 72% своих сделок и все еще делать деньги при соотношении вознаграждения к риску 3:1.

Вот простая математика:

18 проигрышных сделок при риске 100$ приведет к потере в 1800$, а 7 выигрышных сделок с трехкратным превышением риска обеспечит прибыль в 2100$.

Таким образом, после 25 сделок мы сделали бы 300$, но при этом мы должны были бы перенести 18 проигрышных сделок, и основная загвоздка заключается в

том, что мы никогда не знаем, когда произойдет проигрышная сделка. Мы можем получить 18 проигрышных сделок подряд прежде, чем произойдут эти 7 выигрышных сделок, что является маловероятным, но возможным.

Таким образом, соотношение прибыли и риска, по существу, сводится к этому главному пункту:

вы должны иметь силу духа, чтобы установить и забыть свои торговые позиции на достаточно большой серии сделок, чтобы понять всю эффективность соотношения вознаграждения/риска. Вполне очевидно, что если вы используете высоко-вероятностный торговый метод вроде этой стратегии торговли на ценовом действии, вы, вероятно, не потеряете в 72% случаев. Поэтому, представьте, какие результаты вы можете получить, если будете должным образом и последовательно осуществлять соотношение вознаграждения к риску с эффективной стратегией торговли.

К сожалению, большинство трейдеров либо слишком эмоциональны и недисциплинированны, чтобы правильно применять соотношение вознаграждения к риску, либо не знают, как это сделать. Вмешательство в ваши сделки, отодвигая стоп-ордер все дальше от точки входа или не взятие логической прибыли – это две большие ошибки, которые совершают трейдеры. Они также имеют тенденцию брать небольшую прибыль, например равную риску, что означает необходимость иметь намного более высокий процент выигрышных сделок, чтобы делать деньги в долгосрочной перспективе. Помните, торговля – это марафон, а не спринт, и

добиться здесь успеха можно только через последовательное соблюдение соотношения вознаграждения и риска, вкупе с мастерским исполнением действительно эффективной торговой стратегии.

Калибровка позиций

Калибровка позиций – это термин, описывающий процесс подбора числа лотов, которыми вы торгуете, чтобы соответствовать своей предопределенной величине риска и расстоянию до стоп-ордера. Это может звучать несколько непонятно для новичков. Поэтому, давайте разберем этот момент более подробно. Вот – пошаговый процесс вычисления вашего размера позиций для каждой сделки, которую вы заключаете:

1) Сначала вы должны решить, сколько денег в долларах (или другой валюте), вы готовы потерять на определенной торговой установке. Это решение должно быть очень взвешенным. Вы должны себя вполне комфортно чувствовать с потерей по любой сделке, потому что, как было сказано выше, вы можете действительно понести потери по любой сделке и вы никогда не знаете, какая сделка будет выигрышной, а какая проигрышной.

2) Найти наиболее логичное место для размещения вашего стоп-ордера. Если вы торгуете на пин-баре, стоп-ордер обычно размещается сразу выше/ниже максимума/минимума хвоста пин-бара. Точно так же и с другими торговыми установками – практически для каждой есть «наилучшее» место для размещения стоп-ордера. Основной принцип заключается в том, чтобы разместить ваш стоп-ордер на таком уровне, пересечение которого аннулирует эту установку.

Также логичным размещением стоп-ордера является обратная сторона очевидной области поддержки или сопротивления. Что вы никогда не должны делать, так это размещать свой стоп-ордер слишком близко к точке входа в произвольном месте, только потому что хотите торговать большим объемом. Это есть ничто иное, как жадность, и рынок вас за это обязательно накажет намного сильнее, чем вы можете себе представить.

3) Затем, вы должны войти таким числом лотов или мини-лотов, которое обеспечит вам необходимый лимит риска, при том расстоянии до стоп-ордера, которое вы считаете наиболее логичным. Один мини-лот обычно дает 1$ на один пункт, так что если ваш предопределенный лимит риска равен 100$ и расстояние до стоп-ордера 50 пунктов, то вы будете торговать 2 мини-лотами (2$* 50 пунктов до стоп-ордера = риску в 100$).

Выше описаны три шага, как должным образом использовать калибровку позиций. Самый важный пункт,о котором следует помнить – вы не должны приспосабливать свой стоп-ордер, чтобы соответствовать желательному размеру позиций. Вместо этого вы всегда приспосабливаете свой размер позиций, чтобы обеспечить предопределенный размер риска при логичном размещении стоп-ордера. Это очень важно.

Следующий важный аспект при определении размера позиций – это то, что это позволяет вам торговать с тем же самым риском на любой сделке. Например, только тот факт, что вы должны иметь более широкий стоп-ордер по сделке, не подразумевает, что вы должны рисковать на ней большим количеством денег, а тот факт, что вы можете разместить более близкий стоп-ордер, не подразумевает, что вы рискуете на ней меньшим количеством денег. Вы приспосабливаете свой размер позиций, чтобы достигнуть своего предопределенного лимита риска, независимо от того, насколько близко или далеко размещен ваш стоп-орден. Многие начинающие трейдеры часто путаются с этим и думают, что они рискуют больше с широким стоп-ордером или меньше с узким стоп-ордером. Это не так.

Давайте взглянем на дневной график EUR/USD ниже. Мы видим две различных торговых установки ценового действия: установка «пин-бар» и установка «внутренний пин-бар».

Диаграмма 2. Обеспечение величины риска за счет калибровки позиций.

Эти установки требуют различные по ширине стоп-ордера, но как мы видим на диаграмме, мы все еще рисковали бы той самой суммой по обеим сделкам, благодаря подбору размера позиций.

Фиксированный или процентный риск

При модели с фиксированным риском трейдер определяет, какое количество денег ему будет комфортно потерять на одной сделке, и рисковать тем же самым количеством на каждой сделке, пока не решит изменить свой риск.

При модели с процентным риском трейдер выбирает процент от счета, которым он будет рисковать в сделке (обычно 2% или 3%) и придерживаться этого процента риска.

В одной из предыдущих статей, посвященной управлению деньгами, показано, что использование фиксированной величины риска превосходит модель процентного риска. Основной аргумент, который был приведен – это то, что, хотя процентный метод позволяет относительно быстро нарастить счет, когда трейдер имеет серию выигрышных сделок, он фактически замедляет рост счета после того, как трейдер сталкивается с серией проигрышных сделок, и бывает очень трудно восстановить счет после потерь. Это связано с тем, что при модели процентного риска вы будет торговать меньшим объемом при уменьшении вашего счета. В то время как это может быть оправданно для ограничения потерь, это также по существу ограничивает вас в получении прибыли. Что действительно необходимо, так это мастерское владение торговой стратегией, вкупе с фиксированным риском в долларах, при котором вы будете себя комфортно чувствовать при потере на любой сделке. И когда вы объединяете эти факторы с последовательным применением соотношения вознаграждения и риска, вы имеете превосходные шансы делать деньги на серии сделок.

Модель процентного риска по существу вынуждает трейдера «медленно терять», потому что происходит следующая тенденция – трейдеры начинают полагать, что так как их размер позиций уменьшается на каждой сделке, им стоит торговать более часто. И хотя они могут не думать именно так, именно это часто происходит. Модель процентного риска делает трейдеров ленивыми, что заставляет их брать торговые установки, которые они не брали бы в других условиях, потому что они теперь рискуют меньшим количеством денег на одной сделке, они не относятся к этим деньгам с той же осторожностью - это обусловлено человеческой природой.

Также, модель процентного риска действительно не имеет какого-либо смысла в профессиональной торговле, поскольку размер счета произволен. Значение размера счета не отражает истинный профиль риска каждого человека, и при этом не представляет их полный собственный капитал. Мы фактически используем маржинальные счета, и должны лишь внести достаточно средств на счет, чтобы покрыть маржу по позициям, так что вы можете держать остальную часть ваших денег на сберегательном счете или во взаимном фонде.

Многие профессиональные трейдеры не держат весь свой потенциальный капитал на торговом счете.

Модель фиксированного риска имеет смысл для профессиональных трейдеров, которые хотят получить реальный доход от своей торговли. Именно так торгуют многие профессиональные трейдеры. Профессиональные трейдеры фактически изымают прибыль со своих торговых счетов каждый месяц, и их счет возвращается к своему базовому уровню.

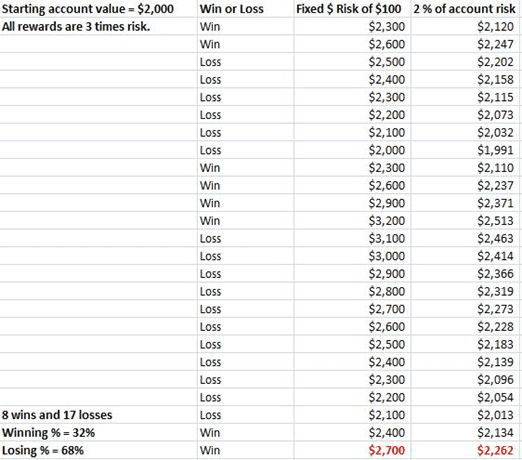

Пример фиксированного и процентного риска

Давайте рассмотрим гипотетический пример из 25 сделок. Мы сравниваем модель фиксированного риска с моделью 2%-го риска. Обратите внимание: мы

выбрали 2%-й риск, потому что это очень популярное значение процентного риска среди новичков и рекомендуется на многих образовательных курсах по тор-

говле. Фиксированный риск был установлен в 100$ на одну сделку, только чтобы показать, как трейдер, который уверен в своих торговых навыках, сможет увеличить свой счет быстрее, чем тот, кто применяет 2%-й риск. В действительности, фиксированный риск меняется у разных трейдеров, и это зависит от личной терпимости риска трейдера. Лучше для торговли на небольшом счете в 2.000$, выбрать риск примернов 100$ на сделку, как показано в нашем примере ниже.

После анализа серии случайных сделок становится весьма очевидно, что модель фиксированного риска более предпочтительна. Ваш торговый счет будет уменьшаться немного быстрее, когда вы столкнетесь с серией проигрышных сделок при модели фиксированного риска, но вы также увеличите свой счет намного быстрее, когда получаете серию выигрышных сделок (и оправляетесь от просадок намного быстрее). Ключевой момент здесь в том, что, если вы действительно торгуете подобно снайперу, и мастерски владеете своей торговой стратегией, то, вряд ли, будете иметь много проигрышных сделок подряд, так что модель фиксированного риска будет для вас более выгодной.

В таблице ниже, мы сравниваем модель фиксированного риска с моделью процентного риска:

Конечно, этот пример выглядит несколько экстремальным, если вы эффективно применяете торговую стратегию ценового действия. В этом случае вы не будете терять в 68% случаев. Ваш процент выигрышных сделок, вероятно, составит в среднем 50%. Вы можете представить, насколько улучшатся результаты с таким уровнем выигрышных сделок. Если бы вы выиграли в 50% случаев из 25 сделок при риске 100$ на счете в 2.000$, то имели бы 4.500$. Если бы вы выиграли в 50% случаев из 25 сделок при риске 2% на счете в 2.000$, то имели бы всего приблизительно 3.300$.

Многие профессиональные трейдеры используют метод фиксированного риска, потому что знают, что имеют отработанную торговую стратегию, не нарушают режим торговли и не применяют чрезмерные рычаги, так что могут благополучно рисковать установленной суммой, и чувствуют себя комфортно с возможной потерей на любой сделке.

Люди, которые используют модель процентного риска, с большей вероятностью будут нарушать режим торговли, предполагая, что раз их долларовый риск в сделке уменьшается с каждым проигравшем, то вполне оправданно торговать большим количеством сделок (и таким образом они теряют все больше, потому что берут сделки с более низкой вероятностью). В результате, через какое-то время эта чрезмерная торговля заставляет их сильно отставать от трейдера с фиксированным риском, который, вероятно, является более осторожным, торгуя как снайпер.

Заключение

Чтобы преуспеть в торговле на рынке форекс, вы должны не только понимать эффект соотношения вознаграждения и риска, калибровку позиций и правильный выбор риска в сделке, но также и последовательно выполнять каждый из этих аспектов управления деньгами в комбинации с очень эффективной, но все же простой торговой стратегией.

Автор: Нил Фуллер