Кем был Ричард Вайкофф?

Ричард Викофф (Richard Demille Wyckoff) был известным фондовым трейдером и инвестором, который родился в конце 19 - го века. Вайкофф был увлечен фондовым рынком в раннем возрасте, и к тому времени, когда ему исполнилось 20 лет, он уже смог открыть свою первую брокерскую фирму. Позднее он написал несколько известных книг по торговле акциями, которые до сих пор изучаются участниками рынка.

Два правила Ричарда Вайкоффа

Теория Вайкоффа основана в первую очередь на ценовом действии (Price Action) и различных циклических стадиях, в которые попадает рынок. Очень важно обсудить два важных правила, изложенных в его книге «Графики фондового рынка». Эти два основных правила перефразированы ниже.

- Первое правило Ричарда Вайкоффа гласит, что рынок никогда не ведет себя одинаково. Ценовое действие никогда не вызовет движение точно так же, как это было в прошлом. Рынок действительно уникальный.

- Второе правило Ричарда Вайкоффа связано с первым. В нем говорится, что, поскольку каждое движение цены уникально, его аналитическая важность приобретает значение по сравнению с предыдущим поведением цены.

Эти два правила важны для информации, которую мы обсудим дальше, - теории рыночного цикла Вайкоффа.

Теория рыночного цикла Вайкоффа

Вайкофф разработал теорию рынка Price Action, которая до сих пор является ведущим принципом в сегодняшней торговой практике. Метод Вайкоффа утверждает, что ценовой цикл торгуемого инструмента состоит из 4 этапов - накопления, роста цены, распределения и снижения цены.

Фаза накопления

Процесс накопления - это первая стадия ценового цикла Вайкоффа. Этап накопления вызван повышенным институциональным спросом. Быки постепенно набирают силу, и в результате они готовы подтолкнуть цены вверх.

Хотя стадия накопления связана с завоеванием авторитета быков, движение цены на графике ровное. Другими словами, процесс накопления иллюстрируется ранжированной ценовой структурой на графике.

Более высокие основания в пределах диапазона обычно считаются сигналом того, что ценовое действие в настоящее время находится в фазе накопления.

Фаза роста

Рост цены - это второй этап торгового цикла Вайкоффа.

Быки получают достаточно силы, чтобы продавить цену через верхний уровень диапазона. Обычно это сигнал о том, что цена входит во вторую стадию и что на графике появляется бычий ценовой тренд .

Фаза распределения

Процесс распределения - это третий этап ценового цикла Вайкоффа. На этом этапе медведи пытаются вернуть себе власть над рынком.

Ценовое действие на графике на этом этапе плоское, как и в процессе накопления. Одним из признаков того, что рынок находится в стадии распределения, будет постоянная неспособность цены создать более высокие минимумы на графике.

Price Action создает более низкие вершины, что свидетельствует о том, что рынок в настоящее время переживает распродажу.

Фаза падения

Падение цены - это последний этап ценового цикла Вайкоффа.

Процесс снижения происходит, когда после фазы распределения начинается нисходящий тренд. Это указывает на то, что медведи набрали достаточно сил, чтобы подтолкнуть рынок в медвежьем направлении.

Снижение подтверждается, когда ценовое действие пробивает нижний уровень плоского диапазона горизонтального канала распределения на графике.

Далее весь процесс повторяется, начиная с первого этапа - процесса накопления.

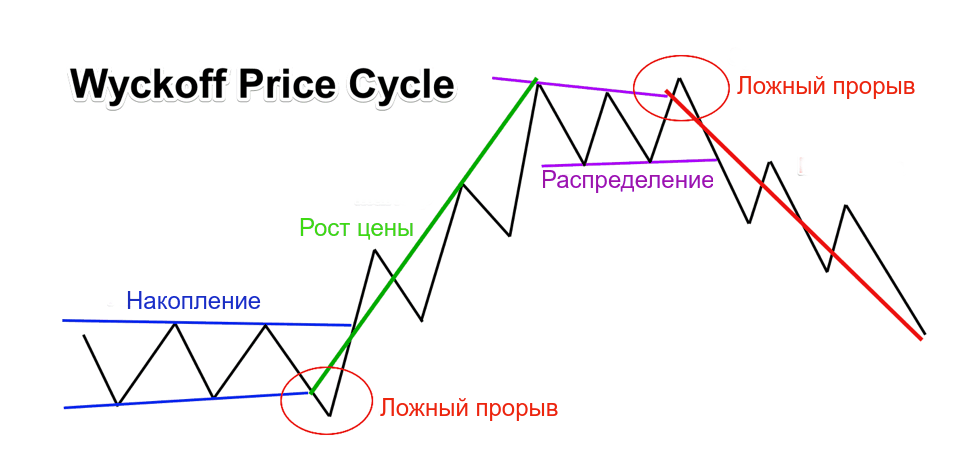

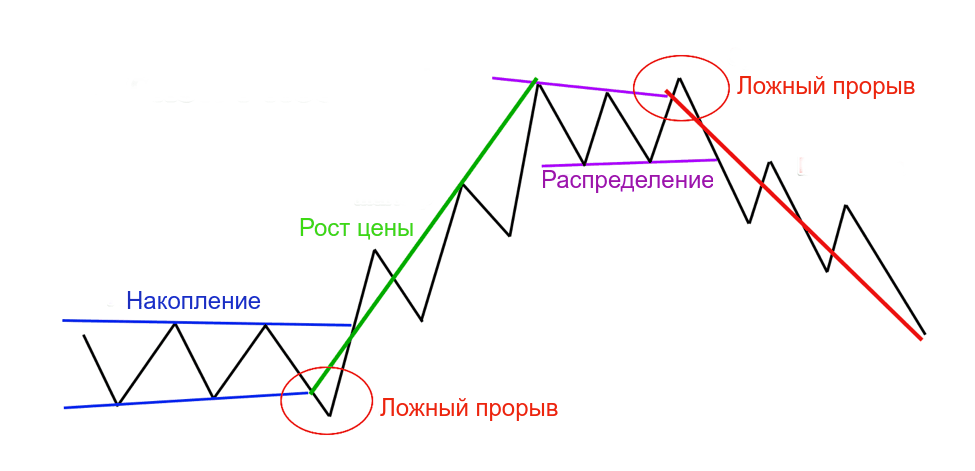

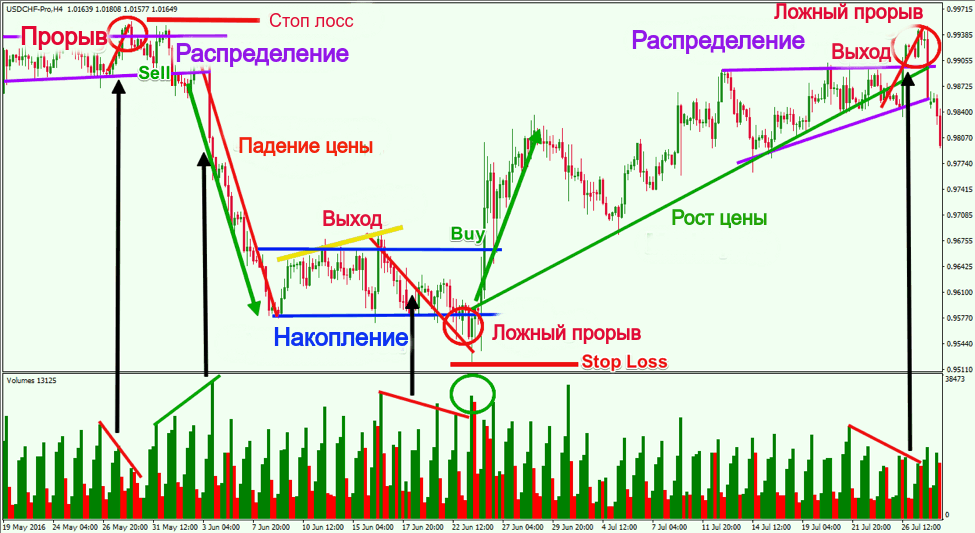

Ниже вы найдете эскиз, иллюстрирующий концепции ценового цикла Вайкоффа:

Синие линии показывают процесс накопления на графике. Обратите внимание, что первые два основания увеличиваются. Это подтверждает, что на данный момент рынок может накапливаться. Пробой верхнего уровня диапазона накопления подтверждает окончание накопления и начало роста (зеленая линия).

Затем падающие вершины в пределах верхнего диапазона сигнализируют о том, что рынок может входить в распределение. Пробой нижнего уровня диапазона распределения подтверждает окончание стадии и начало снижения цены (красная линия).

Рывок в фазе накопления/распределения

Возможно, вы заметили что-то в нашем эскизе рыночного цикла Вайкоффа есть то, о чем мы еще не упоминали. Вы заметили, что ценовое действие опустилось ниже канала накопления и поднялось выше канала распределения до создания реального прорыва? Это явление называется пружиной Вайкоффа, что по сути является ложным прорывом. Это еще одно убедительное подтверждение того, что ценовое действие следует рыночному циклу Вайкоффа.

Красные круги на изображении выше показывают, как пружина появляется в структуре Вайкоффа. Начальный ложный рывок, противоположный ожидаемому движению цены, используется как подтверждение развертывания цикла. Рывок часто ассоциируется с остановкой, когда учреждения подталкивают цены к очевидным областям стоп-лосса, чтобы найти необходимую ликвидность для выполнения своих ордеров.

Три закона Вайкоффа

Ричард Вайкофф подчеркивает три закона, которые являются естественной причиной рыночного цикла.

Предложение против спроса

Если будет большее давление продавцов, вызванное избыточным предложением, мы, скорее всего, увидим снижение цены. Если будет более сильное покупательское давление, вызванное избыточным спросом, мы, вероятно, увидим рост цены.

Усилие против результата

Вайкофф говорит, что все усилия должны привести к результату на финансовых рынках. Примером отношения «Усилия результата» являются данные об объеме торгов. Если наблюдается необычно высокий объем торгов, мы можем ожидать большого ценового движения. Таким образом, полоса большого объема - это попытка участников рынка добиться доминирования. Результатом этих усилий является крупное движение рынка.

Причина против следствия

Вайкофф утверждает, что каждая причина на рынке приводит к пропорциональному эффекту. Возьмем, к примеру, этапы накопления и распределения. Накопление ведет к росту цены, а Распределение ведет к снижению цены. Накопление является причиной, а распределение - следствием.

Анализ объема спреда Вайкофф

Объем имеет большое значение для трейдера Вайкофф, потому что он может предоставить ценную информацию о том, что на самом деле происходит «за кулисами».

Анализ объема обеспечивает подтверждение развития событий в течение ценового цикла Вайкофф. Как мы указывали ранее, большие объемы могут привести к устойчивым движениям цены на графике - Результат. Однако это еще не все. Анализ объема спреда Вайкофф также помогает определить периоды, когда цена переходит между различными стадиями ценового цикла Вайкофф. В анализе поможет лучший индикатор анализа объема VSA Better Volume.

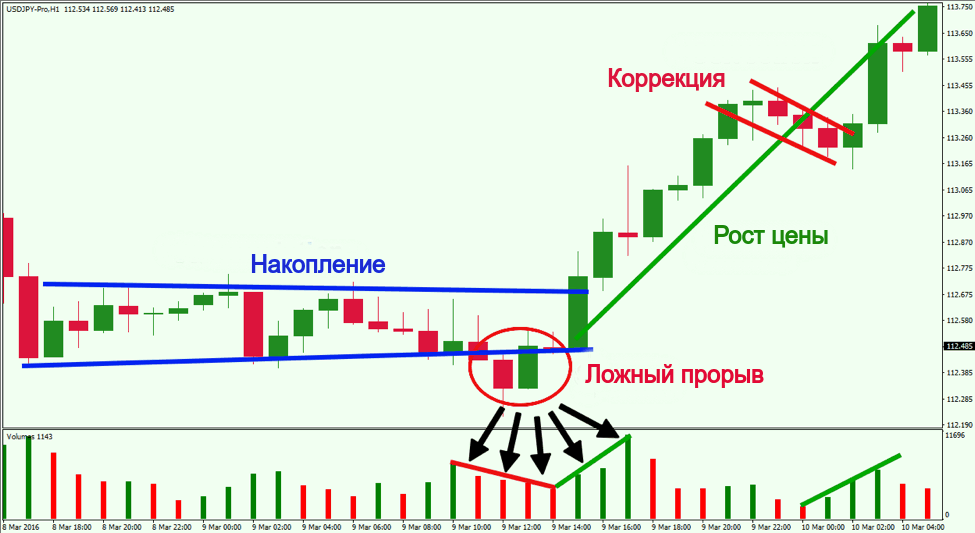

Когда цена движется через ключевой уровень во время ценового цикла Вайкоффа, вы должны считать это движение допустимым, если во время прорыва торговые объемы относительно высоки. Если объемы уменьшаются, то вы, вероятно, смотрите на рывок (ложный прорыв), а не на настоящий прорыв. Приведенная ниже диаграмма иллюстрирует это явление.

Это пример стадии накопления цикла Вайкоффа. Обратите внимание на графике, что первые две точки (основанные на ценах закрытия) немного увеличиваются. Это указывает на то, что рынок, вероятно, находится в стадии накопления. Внезапно мы видим медвежий прорыв через нижний уровень синего диапазона. Однако объем уменьшается во время пробоя уровня, что предполагает, что это может быть ложное пробите (рывок) до того, как действительно произойдет настоящий прорыв.

Цена разворачивается сразу после пробоя, создавая пару больших бычьих свечей. В то же время объем торгов увеличивается. Это явный признак того, что ценовой цикл, вероятно, вступает во вторую стадию - роста. Затем цена пробивает верхний уровень диапазона и начинает резкий рост.

Бычье движение немного замедляется при уменьшении объемов. Это намекает на то, что ценовое действие, вероятно, подвергнется коррекции, что и происходит.

Возобновление бычьего движения происходит с прорывом Price Action через верхний уровень коррекционного канала при увеличении объема торгов.

Как получить прибыль торгуя с Вайкофф на Форекс

Трейдеры могут использовать ценовой цикл Вайкоффа для распознавания предстоящих ценовых движений. Например, конец стадии накопления - это начало роста. В то же время конец стадии распределения - это начало падения цены.

Понимание различных этапов ценового цикла позволит вам определить следующую наиболее вероятную ценовую тенденцию. Мы можем попытаться купить как можно ближе к началу разметки и попытаться удержать ее как можно ближе к концу. Такая же практика действует и для продажи.

Торговая стратегия Вайкофф

После выполнения анализа Вайкоффа вы должны распознать текущий рыночный цикл. Чтобы воспользоваться преимуществами текущего цикла, у нас должен быть торговый план. Итак, давайте теперь обсудим некоторые правила торговой стратегии Вайкофф, которые помогут вам инициировать сделки и управлять ими в рамках ценового цикла.

Торговля по Вайкофф

Вы должны открывать сделку, когда ценовое действие переходит от накопления к росту и от распределения к падению цены. Во-первых, вам необходимо подтвердить текущий этап, когда пара находится в диапазоне. Это помогло бы определить растущие основания для накопления и убывающие вершины для распределения. Кроме того, было бы полезно проанализировать предыдущее движение цены для получения дополнительных подсказок.

Другой способ подтвердить стадию накопления или распределения - это определить рывок (ложное пробитие), которая представляет собой переходное поведение цены, которое часто происходит между стадиями цикла.

Графические паттерны и свечные паттерны также могут быть полезны для определения процессов накопления и распределения на графике. Потенциальное движение цены вне модели может помочь вам определить переход к росту или снижению.

Фактическая сделка происходит, когда ценовое действие выходит за пределы диапазона в направлении ожидаемого движения. Например, вы можете купить валютную пару, когда цена пробивает флетовый диапазон через верхний уровень. В противоположность этому, вы можете продавать валютную пару, когда ценовое действие пробивает нижний уровень поддержки области распределения.

Кроме того, вам следует следить за объемом, чтобы получить дополнительные подсказки, подтверждающие правильность вашего решения.

стоп лосс

Как вы прекрасно знаете, в торговле на Форекс нет ничего наверняка. Поэтому при открытии сделки всегда следует использовать стоп-лосс. Если вы торгуете по росту, ваш стоп-лосс должен быть расположен ниже самой низкой точке стадии накопления. Если вы торгуете на падении, то ваш стоп-лосс должен быть расположен выше наивысшей точке этапа распределения.

тейк профит

Вы можете использовать анализ ценового действия, чтобы управлять точками фиксации прибыли. Давайте обсудим случай, когда вы покупаете.

Одним из признаков того, что цена переходит от роста к распределению, является наличие нисходящих вершин на графике. Это событие должно предупредить вас о возможной распродаже.

Еще одним сигналом выхода на графике будет медвежья скачек на графике. Если вы заметили это, вы захотите выйти из сделки, потому что ценовое действие вступило в позднюю стадию кривой распределения.

Третий способ, которым вы можете управлять своим выходом, - это следить за развитием графических и свечных паттернов. Обнаружение разворотной формации может быть сигналом того, что цена может скорректироваться или изменится тренд.

Одно можно сказать наверняка: анализ Вайкоффа и методы Price Action идут рука об руку. Таким образом, анализ ценового действия - отличный способ инициировать сделки и управлять ими в рамках ценового цикла Вайкоффа. Вы всегда должны быть гибкими в своем анализе и открытыми для того, что делает рынок в любой момент времени. Будьте готовы действовать в соответствии с текущей доступной рыночной информацией, которая отражена на вашем ценовом графике.

Пример торгового метода Вайкоффа

Теперь давайте продемонстрируем анализ рынка Вайкоффа в действии, используя торговую стратегию, которую мы обсуждали выше. Взгляните на это изображение:

Выше вы видите график H4 валютной пары USD/CHF за май - июль 2016 года. На изображении показан подход технического анализа на основе Вайкоффа.

Изображение пары USD/CHF в фазе распределения. Внезапно цена пробивает верхний уровень диапазона распределения. Однако объемы торгов в это время уменьшаются, что ставит под сомнение достоверность прорыва вверх. Таким образом, мы можем предположить, что на графике может формироваться ложный паттерн Рывок.

После этого ценовое действие разворачивается и пробивает нижний уровень канала распределения при увеличении объема. В этот момент вы можете продать USD/CHF, разместив стоп-лосс выше наивысшей точки диапазона распределения, как показано на изображении.

Обратите внимание, что падение начинается сразу после распродажи, а цена швейцарской валюты снижается более чем на 4% менее чем за неделю. Затем мы видим движение в сторону, которое указывает на то, что фаза падения цены, вероятно, завершена. Вы закроете свою сделку, когда ценовое действие начнет создавать на графике растущие вершины (желтая линия). У нас также есть графическая модель двойного дна. созданная на первых двух основаниях - еще одна причина для закрытия сделки.

Цена завершает этап падения и начинает накопление, которое можно увидеть в синем горизонтальном канале. Во время накопления мы видим, что цена падает при уменьшении объемов и пробивает синий канал вниз. Поскольку объемы уменьшаются, мы ожидаем скорее паттерн Рывок, чем действительного прорыва.

Обратите внимание на полоску объема в зеленом круге. Это инициирует тенденцию к уменьшению объема. В этот момент ценовое действие завершает движение вниз и начинает рост. Спустя несколько периодов мы видим пробой верхнего уровня Накопительного канала. Это сильный сигнал на покупку, который вы можете использовать для открытия длинной позиции по паре USD/CHF. Вы должны разместить свой стоп-лосс ниже самой низкой точки диапазона накопления, как показано на изображении.

После этого ценовое действие переходит в стадию роста. Пара USD/CHF растет, достигая более высоких максимумов. После повышения на 3,67% цена начинает колебаться. Фиолетовый треугольник показывает, что ценовое действие выходит из зеленого бычьего тренда и создает боковое движение. Обратный прорыв через зеленую бычью линию тренда является сигналом о том, что этап роста, вероятно, завершен и приближается новый этап распределения. Внезапно верхний уровень треугольного диапазона пробивается при уменьшении объемов. Это еще один ложный прорыв на графике. Вы можете закрыть там свою длинную позицию, полагая, что цена развернется и войдет в стадию падения.

Вывод

- Ричард Вайкофф был известным биржевым трейдером и инвестором, который разработал рыночную теорию, основанную на ценовых циклах.

- Вы должны помнить два важных правила Вайкоффа:

- Движение цен никогда не бывает одинаковым. Рынок уникален и имеет собственное мышление, каждый раз создавая разные ценовые движения.

- Важность движения цены возникает, когда его сравнивают с предыдущим поведением цены.

- Ценовой цикл Вайкоффа утверждает, что на рынке есть четыре стадии:

- Накопление

- Рост

- Распределение

- Падение

- Паттерн Пружина или рывок - это резкое ценовое движение, которое пробивает линию диапазон в направлении, противоположном реальному ожидаемому прорыву. Этот ложный прорыв появляется при низких объемах и часто разворачивается, чтобы отправить цену на следующий этап.

- Есть три важных правила Вайкоффа:

- Предложение против спроса

- Усилие против результата

- Причина против следствия

- Объемы важны при торговле по ценовому циклу Вайкоффа.

- Истинные прорывы появляются при увеличивающихся и высоких объемах торгов.

- Если объемы уменьшаются при прорыве, вероятность реального прорыва снижается.

- Торговая стратегия Вайкофф:

- Открывайте сделку, когда цена переходит от накопления к росту или от распределения к снижению.

- Установите стоп-лосс на другой стороне диапазона.

- Оставайтесь в сделке, пока цена и/или индикатор объема не подадут вам противоположный сигнал.

Если вам понравилась статься Анализ Price Action с использованием торгового метода Вайкоффа, будем благодарны, если поделитесь с друзьями, коллегами, знакомыми в соцсетях по кнопкам ниже.